热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

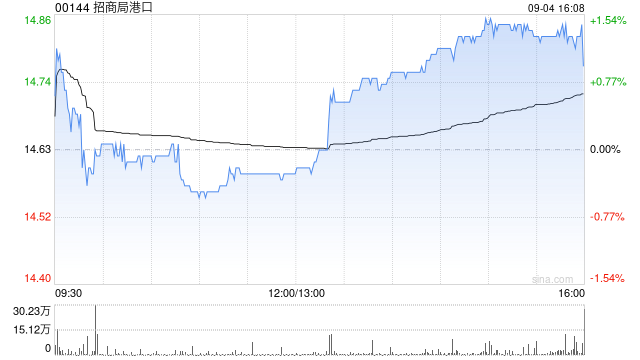

中金发布研报称,维持招商局港口(00144)2025年净利润基本不变,首次引入2026年净利润77亿港元瑶鸿配资,当前股价对应8.2倍2025年市盈率和8.0倍2026年市盈率。维持跑赢行业评级,由于2025年存在较大非经常亏损,该行基于2026年盈利进行估值,上调目标价13.8%至16.5港元/股,目标价对应9.3倍2025年市盈率和9.0倍2026年市盈率,较当前股价持有12.8%的上行空间,公司当前股价对应2025/2026年5.4%/5.9%股息率,具有一定吸引力。

中金主要观点如下:

1H25业绩低于该行预期

公司公布1H25业绩:收入64.57亿港元,同比+11.4%,归母净利润35.84亿港元,对应每股基本盈利0.854港元,同比-19.5%瑶鸿配资,公司业绩低于该行预期,主要由于来自参股公司上港集团贡献投资收益减少,因上港集团联营公司邮储银行上半年增发股份后上港集团持股比例稀释,在港股会计准则下导致投资收益减少,但该影响为一次性影响且不影响公司现金流,若不考虑该一次性非经营亏损,公司港口主业收入及利润增速好于该行预期,主要因公司港口主业吞吐量超预期。上半年公司经营活动现金流同比下滑,主要因联营公司分红时间差导致公司收到股息同比下滑,不考虑该因素公司经营现金流保持稳健增长。

1H25公司国内及海外港口吞吐量与盈利同比增长

公司控股码头集装箱吞吐量同比+11.3%,参控股港口整体集装箱吞吐量同比+4.3%,分区域看,1H25公司参控股集装箱货量珠三角、长三角、环渤海及海外码头分别同比变化+7.8%/+5.9%/+0.1%/+5.0%,其中公司珠三角控股码头及海外控股码头增速表现亮眼,同比吞吐量分别+10.2%/+20.1%。得益于公司码头吞吐量高增长,上半年公司港口业务利润实现同比+11.7%,来自海外参股港口的投资收益同比+38.0%。

公司精益化运营效果显著瑶鸿配资,1H25成本费用同比下降

公司通过优化港口作业流程、提升自动化比例及费用管控,上半年成本费用率同比下降,1H25毛利率为51%,同比提升2.9ppts,行政开支费用率同比下降0.8ppts。

看好海外码头货量增长为公司带来长期增长潜力

上半年公司主要控股海外码头集装箱吞吐量增速亮眼,公司通过开发引入新集装箱航线,斯里兰卡HIPG码头集装箱吞吐量同比+542.9%,此外公司通过对部分海外码头进行设备升级带来业务量增长,如西非TCP码头上半年集装箱货量同比+24.6%。向后看该行认为随着海外港口腹地经济增长及公司持续赋能运营,海外港口业务量有望实现长期较高增长。

风险提示:全球经济增速下滑,美国关税政策反复。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 瑶鸿配资

国信配资提示:文章来自网络,不代表本站观点。